Финансовый порог рентабельности: в чем польза данного показателя. Порог рентабельности. Запас финансовой прочности. Операционный рычаг Порог рентабельности представляет собой

Одним из важнейших этапов планирования деятельности организации является рассмотрение вариантов возможных изменений рыночной ситуации и возможностей деятельности организации в этих условиях.

Одним из наиболее доступных методов управления предпринимательской деятельностью и финансовыми результатами деятельности является операционный анализ , осуществляемый по схеме: издержки - объем продаж - прибыль. Этот метод позволяет выявить зависимость финансового результата от изменения издержек, цен, объема производства и реализации продукции.

С помощью операционного анализа можно:

1. оценить прибыльность хозяйственной деятельности;

2. прогнозировать рентабельность организации;

3. оценить предпринимательский риск;

4. выбрать оптимальные пути выхода из кризисного состояния;

5. оценить прибыльность инвестиций;

6. разработать наиболее выгодную для организации ассортиментную политику в сфере производства и реализации.

Ключевыми элементами операционного анализа следующие показатели :

Критический объем производства и реализации продукции;

Порог рентабельности;

запас финансовой прочности.

Анализ безубыточности бизнеса является одним из главных инструментов решения большого класса управленческих задач. Посредством такого анализа можно определять точку безубыточности и запас финансовой прочности (зону безопасности), планировать целевой объем производства, устанавливать цены на продукцию, осуществлять выбор наиболее эффективных технологий производства, принимать оптимальные производственные планы.

Точка безубыточности (порог рентабельности) – это минимально допустимый объем продаж, который покрывает все затраты на изготовление продукции, не принося при этом ни прибыли, ни убытков.

Если предприятие производит только один вид продукции , точка безубыточности рассчитывается по формуле:

ТБ = ПЗ / (Ц –Пер.З.уд.),

ТБ – точка безубыточности, ед.

ПЗ – постоянные затраты, руб.;

Ц – цена единицы продукции, руб./ед.;

Пер.З.уд. – переменные затраты на единицу продукции, руб./ед.;

(Ц –. Пер.З.уд) – маржинальный доход на единицу продукции, руб./ед.

В стоимостном выражении порог рентабельности определяется следующим образом:

ТБ = ПЗ / Кмд,

ТБ – критическая величина выручки, руб.

Кмд – коэффициент маржинального дохода;

Кмд = МД / N

N – выручка от продаж, руб.

МД = N – Пер.З.

При наличии более одного вида продукции точку безубыточности можно определить по бизнесу в целом либо по отдельным видам продукции.

Разность между фактической либо планируемой выручкой от продажи (Nфакт,- Nплан) и критической величиной выручки (ТБ) характеризует запас финансовой прочности (ЗФП):

ЗФП = Nфакт – ТБ

или ЗФП = Nплан – ТБ

Организация без риска убытков может понизить объем выручки от продажи на величину ЗФП. Запас финансовой прочности можно определить не только в абсолютном выражении, но и относительном:

КЗФП = ЗФП / Nфакт * 100%

или КЗФП = ЗФП / Nплан * 100%

Коэффициент запаса финансовой прочности отражает процент допустимого снижения выручки от продажи без риска убытков.

Показатель безопасности часто используется для оценки операционного риска: чем выше показатель, тем безопаснее ситуация, так как риск снижения точки равновесия меньше.

Контрольные вопросы по теме

1. Какова роль экономического анализа в планировании деятельности организации?

2. В чем смысл бюджетного планирования в организации?

3. Назовите основные методы, используемые при разработке бизнес –плана?

4. Каким образом разрабатывается бюджет продаж?

5. Что представляет бюджет производства?

6. Как составляется смета прямых материальных затрат?

7. Каким образом составляется смета расходов на оплату труда и общепроизводственных расходов?

8. Каким образом осуществляется сметный расчет себестоимости продукции?

9. Какие затраты относятся к постоянным и к переменным?

10. С помощью какого метода можно общие затраты разделить на постоянные и переменные?

11. Каким образом рассчитывается маржинальный доход?

12. Каким образом рассчитывает порог рентабельности?

Тесты

1. Совокупная потребность в оборотном капитале определяется :

а) структурой собственного капитала

б) рентабельностью производства данного вида продукции

в) масштабами производства и временем оборота текущих активов

2. При снижении переменных затрат порог рентабельности организации :

а) остается на прежнем уровне

б) повышается

в) понижается

3. Как повлияет увеличение постоянных расходов на запас финансовой прочности организации:

а) увеличится

б) уменьшится

в) останется неизменным

4. Как повлияет рост постоянных расходов на критический объем продаж?

а)критический объем уменьшится

б) критический объем не изменится

в)критический объем возрастет

5. В состав операционного бюджета организации входит :

а) бюджет прямых затрат на оплату труда;

б) бюджет потока денежных средств;

в) инвестиционный бюджет.

6. Прогнозный отчет о движении денежных средств разрабатывается на основе:

А)долгосрочного прогноза объема продаж

Б)бюджета общехозяйственных накладных расходов

В)бюджета капитальных вложений

г) прогнозного отчета о прибылях и убытках

7. Финансовые показатели бизнес –плана должны быть сбалансированы:

а)с показателями капиталоемкости

б)с показателями объема производства и реализации продукции

в) с показателями рентабельности

8. Порог рентабельности продукции (точка критического объема продукции) определяется отношением:

а)постоянных затрат к выручке от реализации продукции

б)постоянных затрат к переменным

в) постоянных затрат к маржинальному доходу на единицу продукции

9. В состав операционного бюджета предприятия входит :

а)бюджет прямых затрат на оплату труда

б)бюджет потока денежных средств

в)инвестиционный бюджет

10. Процесс бюджетирования "сверху вниз":

а)осуществляется работниками, непосредственно участвующими в процессе производства

б)требует наличия генеральных бюджетных директив

в) характеризуется позитивным отношением менеджеров на более низких уровнях управления

г) лучше отражает организационные цели

11. Зона безопасной или устойчивой работы организации характеризуется :

а) разностью между маржинальным доходом и постоянными расходами

б) разностью между маржинальным доходом и прибылью от реализации продукции

в) разностью между фактическим и критическим объемом реализации

12. Элементами затрат на производство и реализацию продукции (работ, услуг) являются:

а)сырье, материалы, топливо, энергия, заработная плата, амортизация

б) амортизация, материальные затраты, заработная плата, общехозяйственные расходы.

13. Одним из методов составления финансового плана является :

а) метод процента от реализации

б) метод цепных подстановок

14. Бюджет организации – это :

а) прогнозный баланс

б) количественный план в денежном выражении, показывающий планируемую величину доходов и расходов

1. Определить порог рентабельности продаж новой продукции (ПР) . Предполагаемая цена единицы продукции(Ц) – 500 руб. Переменные затраты на единицу продукции (ПерюЗ.ед.) – 60%. Годовая сумма постоянных затрат (ПЗ) – 200 тыс. руб.

2. Определить величину запаса финансовой прочности , если:

выручка от реализации (N) составляет 600 т.р., переменные затраты (Пер.З) – 300т.р., постоянные затраты (ПЗ) – 150 т.р.

3. . Удельный вес маржинального дохода в выручке от продаж составляет 30%; объем продаж в точке безубыточности - 600 тыс. рублей. Какова сумма постоянных расходов ?

4. Определить критический объем продаж (ТБ) , если:

Постоянные расходы (ПЗ) – 200т. рублей

Переменные расходы на единицу продукции(Пер.З.ед) – 800 рублей

Цена единицы продукции - 1800рублей.

5. Каково значение маржинального дохода , если:

Выручка от реализации – 120000 руб.

Постоянные затраты – 30000 руб.

Переменные затраты - 70000руб.

6. Определить точку критического объема продаж (ТБ) , если:

Выручка от реализации (N) – 6000т.руб.

Постоянные затраты (ПЗ) – 1000 т.руб.

Переменные затраты (Пер.З) – 2000 т.руб.

7. Определить величину прибыли (П), если:

Маржинальный доход (МД) – 3000т.р.

Постоянные затраты (ПЗ) – 1500т.р.

Выручка от реализации (N) –8200т.р.

8. На отчетную дату организация имеет следующие показатели:

На начало периода На конец периода

Запасы материалов: 2 750 3 250

Затраты в незавершенном производстве 4 800 4 000

Готовая продукция 2 500 1 250

В течении отчетного года были сделаны следующие затраты:

На материалы – 20 000 руб.

На оплату труда – 11 000 руб.

Общепроизводственные расходы – 16 500 руб.

Порог рентабельности - важный показатель, который характеризует финансовое состояние предприятия. Рассчитываем его в Excel, графическим методом и с помощью формул.

Как понять, где пролегает граница, за которой предприятие перейдет из убыточной зоны в прибыльную? Разобраться в этом поможет порог рентабельности. Далее вы узнаете, что он означает, как рассчитывается и какова связь между ним, а также запасом финансовой прочности и операционным рычагом. Скачайте Excel-модель и делайте расчет по своим данным.

Это показатель, который дает представление о том, сколько продукции, работ или услуг необходимо произвести, чтобы окупились расходы компании по обычным видам деятельности. Иными словами, в этом случае прибыль от продаж равна нулю, равно как и убытки. Иначе его также называют рентабельностью предпринимательской деятельности или точкой безубыточности.

Показатель характеризует компанию с различных сторон. С одной, отражает состояние организации, при котором предприятие не получает прибыли, но и не имеет убытков. Это удовлетворительное финансовое состояние. С другой, позволяет определить тот объем реализации или уровень цен, при котором производственная деятельность начнет приносить прибыль.

Порог рентабельности: формула

Он вычисляется по одной из следующих формул:

Порог рентабельности = Постоянные затраты ÷ (Цена – Переменные затраты на единицу продукции)

По приведенной формуле показатель вычисляется в натуральном выражении, то есть демонстрирует, сколько единиц продукции или услуг нужно произвести, чтобы предприятие осталось на плаву.

Порог рентабельности = Выручка × Постоянные затраты ÷ (Выручка – Совокупные переменные затраты)

Поскольку в основе расчета лежит выручка компании, получаемая за отчетный период, то в результате мы получим значение порога рентабельности в денежном выражении. Можно использовать любую из этих формул, а также графический метод.

Получите комплект формул рентабельности: инвестиций, активов, капитала, продаж, затрат, продукции, основной деятельности. Выберите, какие показатели считать: эффективность продаж, затраченных ресурсов, активов или капитала. Скачайте инструкции и образцы отчетов, чтобы проконтролировать рентабельность отдельных видов имущества и бизнес-процессов.

Расчет порога рентабельности графически

Графический способ – наиболее наглядный метод, который позволяет определить и проанализировать порог рентабельности. Для построения графика нужно произвести расчет выручки и переменных затрат для двух значений объемов продаж. Полученные результаты наносятся на график, где по оси Х отражается объем реализованной продукции, а по оси Y – денежное выражение выручки и затрат. График позволяет увидеть положение компании, а также понять, при каком уровне реализации компания начинает получать прибыль и когда работает себе в убыток.

Графически это выглядит так, как показано на схеме.

Рисунок 1. Порог рентабельности: графический метод

Как определить точку безубыточности: пример

Таблица 1. Исходные данные для примера

|

Величина за I квартал 2019 года |

|

|

Объем продаж, шт. |

|

|

Постоянные затраты на единицу продукции |

|

|

Совокупные постоянные затраты |

|

|

Переменные затраты на единицу продукции |

|

|

Совокупные переменные затраты |

Рассчитаем порог рентабельности в натуральном выражении:

78 364 руб. ÷ (2 999 руб. – 1 364,55 руб.) = 47,95 шт. ≈ 48 шт.

Чтобы выйти на точку безубыточности, компании нужно произвести и реализовать 48 штук развивающего музыкального центра «Кроха».

Определим рублевое значение этого же показателя. Для этого воспользуемся второй формулой расчета:

(401 866 руб. × 78 364 руб.) ÷ (401 866 руб. – 182 850 руб.) = 143 787,79 руб.

Получается, что для достижения точки безубыточности компании нужно произвести и реализовать продукции на сумму 143 787,79 рублей.

Если рост продаж не приносит дополнительной прибыли или увеличивает ее незначительно, нужно выяснить, какие условия сбытовой политики этому препятствуют. Для этого следует определить рентабельность каналов сбыта, рациональность системы бонусов и скидок и эффективность коммерческих расходов.

Расчет порога рентабельности в Excel

- определяем постоянные и переменные затраты на единицу товара, а также объем продаж;

- рассчитываем значения выручки, затрат и прибыли от продаж;

- находим нулевое значение финансового результата. Выручка и натуральный объем реализации в этой точке покажут порог рентабельности.

Рассматриваемый показатель тесно связан с еще двумя: запасом финансовой прочности и операционным рычагом. По сути, их все объединяет один и тот же метод анализа, который лежит в основе – CVP (Cost-Volume-Profit). Разберем, по каким формулам они вычисляются и что значат.

Порог рентабельности и запас финансовой прочности: как они связаны?

Запас финансовой прочности – это разница между фактической или планируемой выручкой предприятия и доходом в точке безубыточности. Иначе – задел, который позволяет организации получать прибыль. Чем он больше, тем лучше. Например, точка безубыточности для продукта А в вашей компании – 1 000 единиц, но вы продали в прошлом месяце – 1 500. Значит, результат деятельности увеличится на маржинальный доход от реализации тех самых 500 дополнительных штук.

________________

Примечание.

________________

Этот показатель по-другому называют маржой или кромкой безопасности. Он рассчитывается либо в абсолютном выражении – в рублях, либо в относительном – в процентах. Относительная величина имеет также еще одно наименование – коэффициент маржи безопасности.

Таблица 2. Запас финансовой прочности: формулы расчета

Почему выручка в формулах приведена вариативно: и как фактическая, и как планируемая? Этот момент зависит от периода расчета данного показателя. Если вы определяете его по уже достигнутым значениям дохода за прошлый месяц, квартал или год, то берите фактическую величину. Если же оцениваете будущие значения по выручке из только что сверстанного бюджета доходов и расходов, то используйте плановое значение.

Давайте продолжим пример с производителем игрушек. Допустим:

- выручка от продажи музыкального центра «Кроха» в бюджете на I квартал 2020 г. составляет 497 542 руб.;

- для этого цену планируется поднять на 5%;

- переменные затраты на единицу увеличатся на 3%;

- постоянные траты, которые приходятся на данный продукт, возрастут на 20 тыс. руб.

Вычислим новое значение точки безубыточности, а заодно и запас финансовой прочности.

Таблица 3. Расчет запаса финансовой прочности

|

Показатель (в рублях, если не указано иное) |

Величина за 1 квартал 2020 года |

|

Исходные данные |

|

|

3 149 ≈ 2 999 × 1,05 |

|

|

Переменные затраты на единицу |

1 405,49 = 1 364,55 × 1,03 |

|

Совокупные постоянные затраты |

98 364 = 78 364 + 20 000 |

|

Расчетные значения |

|

|

Порог рентабельности |

179 493 ≈ 98 364 ÷ (3 149 – 1 405,49) × 3 149 ≈ 57 ед. × 3 149 |

|

Запас финансовой прочности |

318 049 = 497 542 – 179 493 |

|

Запас финансовой прочности, % |

63,9 = 318 049 ÷ 497 542 × 100 |

Как трактовать полученные величины маржи безопасности? Вот два варианта:

- даже если в первом квартале 2020 г. продажи музыкального центра «Кроха» окажутся меньше запланированных на 318 тыс. руб., то убытка от этого продукта все равно не будет;

- запланированный объем реализации выше безубыточного почти на 64%. Выходит, у организации есть значимый резерв. Его можно использовать, например, в ходе маркетинговой акции на продукт в виде снижения цены. Кроме того, благодаря этому резерву предприятие не загонит в убытки непредвиденный рост постоянных или переменных затрат. Например, постоянные затраты могут увеличиться на 177 тыс. руб. (на 80%), и все равно организация останется в зоне прибыли. Отчетливо это видно на графике.

Рисунок 3. Запас финансовой прочности на графике безубыточности

Рентабельность инвестиций – это показатель, который позволяет оценить эффективность финансовых вложений и их окупаемость. С английского ROI (returnment of investment) переводится как «возврат с инвестиций». Этот показатель стоит определить и по уже открытым проектам, и по тем, в которые компания только планирует вложиться.

Скачать формулу рентабельности инвестиций

Операционный рычаг: формула

Операционный рычаг простыми словами – это соотношение между изменением дохода и прибыли от продаж. Зачем он нужен? Например, чтобы быстро рассчитать значение операционной прибыли или убытка, когда известно, на сколько процентов увеличится цена или реализация в натуральном выражении.

Для операционного рычага выведены две формулы: одна для ценового, другая – для натурального. В основе и той, и другой – отношение дохода к финансовому результату. Только в первом случае берется совокупный доход от обычных видов деятельности (выручка), а во втором – маржинальный.

Таблица 4. Операционный рычаг: формулы расчета

Очевидно, что значение для ценового рычага будет всегда выше, чем для натурального из-за большего числителя. В этом есть своя логика: рост цены не тянет за собой затраты, а вот увеличение объема реализации к этому приводит. Причина – переменная компонента в расходах: чем выше натуральный объем реализации, тем больше ее величина.

Если знать, чему равен операционный рычаг, то расчет процента изменения прибыли от продаж не составит никакого труда. В его основе лежат формулы из таблицы 5.

Таблица 5. Влияние операционного рычага на прибыль

Конечно, вычислить прибыль при известном измененном значении цены или количества можно и без этого показателя. Но факт в том, что он позволяет существенно ускорить процесс. Вот пример.

Предположим, что руководство «Колобок и Теремок» решило во II квартале 2020 г. увеличить цену на музыкальный центр «Кроха» еще на 3%. Реализация, по их ожиданиям, в том же периоде сократится на 1%. Как такие изменения по отдельности повлияют на прибыль от продаж? Рассчитаем результат с помощью формул из таблицы 5. Для этого дополнительно вычислим финансовый результат и совокупный маржинальный доход.

Таблица 6. Расчет операционного рычага

|

Показатель |

Величина за II квартал 2020 года |

|

Исходные данные (I квартал 2020 года) |

|

|

Выручка, руб. |

|

|

Совокупный маржинальный доход, руб. [(Цена – Переменные затраты на единицу) × Количество] |

275 474,58 = (3 149 – 1 405,49) × 158* |

|

Прибыль от продаж, руб. (Совокупный маржинальный доход – Совокупные постоянные затраты) |

177 110,58 = 275 474,58 – 98 364 |

|

Расчетные значения |

|

|

Ценовой операционный рычаг, ед. |

2,81 = 497 542 ÷ 177 110,58 |

|

Натуральный операционный рычаг, ед. |

1,55 = 275 474,58 ÷ 177 110,58 |

|

Влияние на прибыль от продаж через цену продукта, % |

8,43 = 3% × 2,81 |

|

Влияние на прибыль от продаж через цену продукта, руб. |

192 041 = 177 110,58 × 108,43 ÷ 100 |

|

Влияние на прибыль от продаж через количество проданного продукта, % |

1,55 = (-1)% × 1,55 |

|

Влияние на прибыль от продаж через количество проданного продукта, руб. |

174 365,37 = 177 110,58 × 98,45** ÷ 100 |

|

Примечание: * 158 = Выручка ÷ Цена за единицу = 497 542 ÷ 3 149. ** 98,45 = 100 – 1,55 |

|

Все показатели и их формулы из статьи мы обобщили на схеме.

Рисунок 4. Порог рентабельности, запас финансовой прочности и операционный рычаг: формулы расчета

Рассмотрим порог рентабельности предприятия, формулу расчета и ее связь с точкой безубыточностью и запасом финансовой прочности.

Порог рентабельности (аналог. BEP, breakeven point, точка безубыточности, критическая точка, порог прибыльности) – это объем продаж предприятия, при котором достигается минимальный уровень прибыли (равный нулю). Другими словами, предприятие функционирует на самоокупаемости своих затрат. Порог рентабельности предприятия иногда на практике называют .

Цель оценки порога рентабельности в определении минимально допустимого уровня объема производства и продаж, на основе которого рассчитывают запас финансовой прочности необходимого для поддержания устойчивого функционирования предприятия. Порог рентабельности оценивают как собственники предприятия при планировании будущих объемов производства и продаж, а также кредиторы и инвесторы при оценке финансового состояния.

При расчете порога рентабельности используют два вида затрат (издержек):

- Постоянные затраты (англ. VA, Variable Costs) – вид издержек предприятия, размер которых не зависит от изменения объема производства и продаж продукции.

- Переменные затраты (англ. FC, Fixed Costs) – вид издержек предприятия, размер которых напрямую зависит от объема производства и продажи продукции.

Постоянные затраты включат в себя – расходы на заработную плату персонала, аренда производственных и иных помещений, отчисления по единому социальному налогу и налогу на имущество, маркетинговые затраты и т.д.

Переменные затраты состоят из расходов на сырье, материалы, комплектующие, топливо, электроэнергию, премиальную часть заработной платы персонала и т.д.

Сумма всех постоянных затрат формирует совокупные постоянные и переменные затраты предприятия (TVC, TFC).

Для расчета порога рентабельности предприятия аналитически используют следующие две формулы:

BEP 1 (Breakeven point ) – порог рентабельности в денежном эквиваленте;

TR (Total Revenue ) – выручка от продаж продукции;

TFC (Total Fixed Costs ) – совокупные постоянные затраты;

TVC (Total Variable Costs ) – совокупные переменные затраты.

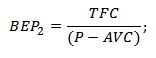

BEP 2 (Breakeven point ) – порог рентабельности выраженный в натуральном эквиваленте (объем производства);

P (Price ) – цена единицы проданного товара;

AVC (Average Variable Costs ) – средние переменные затраты на единицу товара.

|

★ |

Расчет порога рентабельности в Excel

Для расчета порога рентабельности необходимо рассчитать постоянные, переменные затраты предприятия и объем продаж (реализации) товара. На рисунке ниже представлен пример основных параметров для расчета порога рентабельности.

Основные параметры для оценки порога рентабельности предприятия

На следующем этапе необходимо рассчитать как будет изменяться прибыль и затраты от объема реализации товара. Постоянные затраты, представлены в колонке «В», они не будут изменяться от объема производства. Переменные затраты на единицу продукции будут расти пропорционально производству (столбец «С»). Формулы расчета доходов и затрат будут следующие:

Переменные затраты предприятия =$C$5*A10

Общие затраты предприятия =C9+B9

Доход =A9*$C$6

Чистая прибыль =E9-C9-B9

На рисунке ниже показан данный расчет. Порог рентабельности в данном примере достигается при объеме производства в 5 шт.

Оценка порога рентабельности предприятия в Excel

Предположим другую ситуацию, когда известны объемы продаж, переменные и постоянные затраты и требуется определить порог рентабельности. Для этого можно воспользоваться выше приведенными аналитическими формулами расчета.

Порог рентабельности в денежном эквиваленте =E26*B26/(E26-C26)

Порог рентабельности в натуральном эквиваленте =B26/(C6-C5)

Расчет уровня рентабельности по формулам в Excel

Результат аналогичен «ручному способу» определения порога рентабельности. Следует отметить, что на практике не существует абсолютно постоянных или абсолютно переменных затрат. Все затраты носят дополнение «условно-постоянные» и «условно-переменные» затраты. Дело в том, что при увеличении выпуска возникает «эффект масштаба», который заключается в снижении стоимости (переменных затрат) производства единицы товара. Также и с постоянными затратами, которые тоже могут меняться со временем, например, арендная ставка по помещениям. В результате, при переходе предприятия от серийного к массовому возникает дополнительная норма прибыли и дополнительный запас финансовой прочности.

Определение порога рентабельности графически

Второй способ определения порога рентабельности – с помощью графика. Для этого воспользуемся уже выше полученными данными. Как видно, порог рентабельности соответствует точке пересечения дохода и общих затрат предприятия или равенство чистой прибыли нулю. Критический уровень рентабельности достигается при объеме производства в 5 шт.

Графический анализ доходов и затрат предприятия

Порог рентабельности и запас финансовой прочности предприятия

Определение минимально допустимого уровня объема продаж позволяет планировать и создавать запас финансовой прочности – это избыточный объем продаж или объем чистой прибыли, который позволяет предприятию устойчиво функционировать и развиваться. К примеру, если текущий объем производства (продаж) соответствует 17 шт., то запас финансовой прочности будет равен 240 руб. На графике ниже показана область запаса финансовой прочности предприятия при объеме продаж 17 шт.

Запас финансовой прочности предприятия

Запас финансовой прочности показывает удаленность предприятия от точки безубыточности, чем больше запас прочности, тем более финансово устойчиво предприятие.

|

★ (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

Порог рентабельности позволяет оценить критический уровень производства предприятия, при котором его прибыльность равна нулю. Данная аналитическая оценка важна для стратегического управления и разработки стратегий повышения объема продаж и планировании объема производства. В настоящее время на объем продаж влияет множество различных факторов: сезонность спроса, резкие изменения стоимости сырья, топлива, энергии, производственные технологии конкурентов и т.д. все это заставляет предприятие постоянно искать новые возможности для развития. Одним из современных перспективных направлений увеличения объема производства является развитие инноваций, так как это создает дополнительные конкурентные преимущества на рынке сбыта.

Рентабельность – это показатель результативности при использовании трудовых, хозяйственных, материальных и природных ресурсов.

Порог рентабельности - это совокупность сбытой продукции, благодаря которой компания покрывает свои затраты на ее производство без получения прибыли с продаж, то есть выходит в «ноль».

Если говорить о торговых компаниях, то рентабельность выражают конкретными числовыми характеристиками, то есть соотнесением прибыли и капиталовложений. Бизнес является рентабельным, если по итогам года предприятие в «плюсе».

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Коэффициентом рентабельности называют отношение прибыли к ресурсам (материальным активам, потокам и др.), формирующим данную прибыль.

Чаще всего рентабельность определяют в процентном соотношении. Но в отдельных случаях она может быть представлена в форме прибыли на единицу инвестируемых активов, либо в прибыли от каждой заработанной финансовой единицы.

В зависимости от вида предпринимательской деятельности рентабельность классифицируется следующим образом:

- Общая рентабельность материальных активов. Формируется отношением прибыли (до отчисления налогов) к совокупности привлеченных в компанию материальных активов за фиксированный промежуток времени.

- Рентабельность продукции. Определяется в виде итога от деления прибыли с продаж товара на расходы, направленные на его изготовление.

- Рентабельность производства. Рентабельным считается производство, где прибыль от вложений превышает расходы на изготовление товаров. Среди методов, оказывающих влияние на рост рентабельности, выделяют снижение себестоимости производимых продуктов и улучшение качественных свойств.

Общий вид математического выражения рентабельности:

Р=П/И*100%, где:

- Р – рентабельность;

- П – прибыль, полученная при реализации проекта;

- И – инвестиции в проект.

Определение порога рентабельности

Он определяется по формуле:

- Порог рентабельности = Постоянные затраты / ((Выручка от реализации – Переменные затраты) / Выручка от реализации).

При достижении порога рентабельности компания не имеет ни прибыли, ни убытков.

Значение точки безубыточности имеет огромное значение для инвесторов, так как он отображает способность к погашению задолженности по предоставленному кредиту. Надежность предприятия определяется превышением уровня продаж над значением порога рентабельности.

Степень удаленности значения рентабельности предприятия от точки безубыточности определяется запасом финансовой прочности.

Для получения значения запаса финансовой прочности необходимо найти разность между реальным количеством произведенных товаров и количеством товаров, произведенных в точке безубыточности.

Формулы расчета

Вычисляя значение точки безубыточности, мы получаем предельный размер дохода от реализации продукции. Продажа товара по заниженной цене делает бизнес невыгодным.

Таким образом, предприятие будет получать прибыль только тогда, когда доход станет выше предельного значения рентабельности.

В денежном выражении

Прд = ВхЗпост/(В – Зперем), где:

- Прд - точки безубыточности в стоимостном эквиваленте;

- В

- Зперем - переменные расходы;

- Зпост - постоянные расходы.

В натуральном выражении

Прн = Зпост/(В - ЗСперем), где

- Прн – порог рентабельности, значение в единицах товара;

- Зпост - значение постоянных расходов;

- ЗCперем – среднее значение переменных расходов (на 1 товар);

- В - общий уровень дохода (выручка);

Примеры

Пример расчета в денежном выражении:

- Предприятие реализует 200 шт. товара ценой 300 руб./1шт.

- Переменные затраты в себестоимости единицы товара равны 250 руб.

- Прямые затраты в себестоимости единицы товара - 30 руб.

- Косвенные прямые затраты в себестоимости единицы товара - 20 руб.

Требуется определить точку безубыточности предприятия.

Вычисляем порог рентабельности в стоимостном выражении:

- Зпост = (30+20)х200 = 10000 руб.

- Зперем = 250 х 200 = 50000 руб.

- В = 200х300 = 60000 руб.

- Прд = 60000х10000/(60000-50000) = 60000 руб.

Полученная точка безубыточности отображает, что предприятие получит прибыль после продажи товаров на сумму более 60000 руб.

Пример расчета в натуральном выражении:

Прн(Порог рентабельности в единицах товара) = 10000/(300-250) = 200.

Для примера расчета возьмем те же входные данные.

Таким образом, предприятие получит прибыль после реализации 200 единиц товара.

Основные показатели

Для того чтобы проанализировать материальное состояние компании используют следующие критерии оценки рентабельности:

Для того чтобы проанализировать материальное состояние компании используют следующие критерии оценки рентабельности:

- Коэффициент экономической рентабельности. Коэффициент доходности материальных активов отображает объем прибыли, получаемой от всех активов, которыми располагает компания. Снижение прибыльности денежных активов характеризуется понижением спроса на продукты компании.

- Коэффициент финансовой рентабельности. Коэффициент доходности капитала отображает степень прибыльности капитала компании. В связи с этим данный показатель очень интересен для определенного круга лиц, а именно, акционеров и владельца предприятия.

- Коэффициент рентабельности деятельности. Данный показатель определяется отношением чистой прибыли компании к чистой выручке с продаж. Рост данного показателя говорит об увеличении результативности работы компании, а снижение, напротив, свидетельствует о ее неплодотворной деятельности.

- Экономическая рентабельность – это один из наиболее важных критериев привлекательности компании, потому что уровень рентабельности отражает верхнее пороговое значение процентных отчислений.

Факторы, влияющие на рентабельность

Внешние

Высокая эффективность управления компанией не может снизить уровень влияния внешних факторов на рентабельность бизнеса.

К данному виду факторов относят:

- территориальное расположение компании (удаленность от центров сбыта, сырьевых месторождений и др.);

- конкурентоспособность товара и спрос на него;

- изменение положение на рынках;

- влияние государства на экономику (регулирование рынка на законодательном уровне, корректировка ставки рефинансирования, изменение законов о налогообложении и др.);

Производственные

- средства производства;

- трудовые ресурсы;

Влияние данных факторов на функционирование компании можно охарактеризовать с двух сторон:

- экстенсивное влияние (определяется изменением численных параметров производственного процесса) включает в себя:

- изменение временного и количественного показателей процесса производства;

- изменение средств производства (относящихся к основным фондам: оборудование, здания и др.) и их количества (например, увеличение количества запасов);

- изменение числа рабочих мест, изменение графиков работ, простои;

- интенсивное влияние связано с повышением эффективности применения производственных факторов;

Оно включает в себя:

- поддержание оборудования в наилучшем состоянии, и своевременная его замена на технологически более совершенное;

- применение современных материалов, улучшение технологии производства;

- повышение уровня квалификации персонала, понижение уровня трудоемкости продукции, правильная организация трудового процесса.

При проведении анализа финансовой деятельности и экономического состояния любой фирмы, одним из показателей, позволяющим это сделать, является порог рентабельности.

Понятие порога рентабельности

Показатель, при котором полученная от продаж выручка при наименьшем объеме реализации предприятия, покрывает все производственные затраты, а также все расходы на продажу продукции называется порогом рентабельности. Размер прибыли при этом будет нулевым.

Иными словами, данная переменная определяет какое количество товара необходимо продать при определенной цене, чтобы обеспечить прибыльность, при которой фирма не будет нести убытков.

Зачастую, данный показатель также называют критической точкой, критическим объемом производства или точкой безубыточности.

Необходимо уточнить, что при превышении выручкой нормы порога прибыльности, начнется наращивание прибыли.

Таким образом, в случае установленной цены за товар, его нужно продавать в количестве, превышающем значение точки безубыточности.

Пороговую норму прибыльности нужно рассматривать с различных ракурсов:

- Ее значение призвано охарактеризовать состояния предприятия, когда оно еще способно функционировать, не принося при этом прибыли.

- Руководство организации относительно данного показателя сможет планировать объем производства для повышения прибыльности.

Влияющие факторы

Факторы, оказывающие влияние на величину пороговой нормы рентабельности:

- выручка, полученная от продажи единицы товара или услуги;

- постоянные расходы;

- переменные затраты;

При колебании любого из данных показателей, порог прибыльности будет снижаться или повышаться.

Для более полного понимания значения этих факторов необходимо подробнее рассмотреть понятие переменных и постоянных расходов.

Постоянными затратами (условно – постоянными) называют издержки фирмы, не зависящие от объема производства за конкретный период и остаются относительно неизменными за отдельный отчетный срок.

- плату за аренду помещений;

- отчисления на амортизацию;

- коммунальные расходы (водоснабжение, освещение, отопление);

- средства для выдачи заработной платы сотрудникам аппарата управления организацией;

- страховые выплаты;

- оплата процентов по займам;

- затраты на связь и так далее.

Особенность данных издержек в том, что их организация обязана уплатить в любом случае, независимо от того, находится она в плюсе или убытке.

Сократить эти затраты очень сложно, в отличие от переменных.

Переменные издержки – это расходы предприятия, которые меняются в прямой пропорции от объема выпуска продукции или производимых услуг.

В бухгалтерском балансе каждого предприятия имеется такой пункт, как «Сырье и материалы». В нем отражается стоимость всех средств, необходимых организации для производства продукции.

- Средства, предназначенные для оплаты труда сотрудников, которые непосредственно задействованы в производстве продукции.

- Транспортные расходы.

- Средства для закупки сырья и материалов.

- Оплата топлива и энергии, необходимые для производства.

- Налоги, исчисляемые с финансового результата (налог на прибыль) и другие.

Формулы расчета пороговой нормы прибыльности

Первая формула: Выртб=Зпост+Зпер, где:

- Выртб – выручка в точке безубыточности;

- Зпост – издержки постоянные;

- Зпер – расходы переменные;

Постоянные расходы также называют валовой маржей, которая равна разнице между выручкой и переменными расходами.

Порог рентабельности каждой организации можно рассчитывать двумя способами:

В денежном эквиваленте: ПРден=Выр*Зпост/(Выр-Зпост), где:

- ПРден – порог прибыльности в денежном представлении;

- Выр – выручка общая;

- Зпост – расходы постоянные;

- Зпер – издержки переменные;

В натуральном эквиваленте: ПРнат=Зпост/(Ц-ЗСпер), где:

- ПРнат – пороговая норма прибыльности в натуральном выражении;

- Зпост – затраты постоянные;

- ЗСпер – средние переменные издержки (за единицу продукции или услуги);

- Ц – стоимость единицы продукции или услуги;

Для того, чтобы построить данный график, нужно просчитать показатель порога рентабельности для нескольких объемов производства и отметить эти точки на плоскости, а затем через них провести объединяющую их кривую или прямую.

Расчет пороговой нормы прибыльности в программе Excel

В данной программе проводить операции по расчету невероятно удобно.

Для этого необходимо:

- В первую колонку внести данные о нескольких объемах продаж или производства.

- Во втором столбце отметить соответствующие этим объемам постоянные затраты.

- То же самое нужно сделать в третьей графе, только для переменных издержек.

- В отдельной ячейке необходимо указать стоимость за единицу продукции или услуги.

- В последнем столбце прописывается формула по расчету порога прибыльности и протягивается по всей колонке.

На основе данной таблицы в программе Excel можно сделать график.

Пример расчета порога рентабельности

Условие: фирма продает товар в количестве 110 единиц по цене 510 рублей. Сумма переменных расходов составляет 365 рублей, постоянные расходы за единицу продукции – 115 рублей. Необходимо просчитать пороговую норму рентабельности.

Расчет в денежном эквиваленте:

- Зпост=115*110=12650 рублей

- Зпер=365*110=40150 рублей

- Выр = 510*110 = 56100 рублей

- ПРден=(56100*12650)/(56100-40150)=44493,1 рубля

Таким образом, организация будет оставаться в плюсе в случае продажи своей продукции или услуг на общую сумму, которая будет выше 44493,1 рублей.

Другими словами в случае реализации продукции на данную сумму предприятие будет находиться в точке безубыточности.

Расчет в натуральном выражении:

- ПРнат=12650/(510-365)=87 штук

Следовательно, прибыль предприятие сможет получить при продаже продукции свыше 87 штук.

Показатели рентабельности предприятия

Для того, чтобы понять, насколько эффективна деятельность предприятия, наряду с величиной порога прибыльности необходимо рассчитывать основные коэффициенты прибыльности организации.

Показатели рентабельности характеризуют способность предприятия генерировать прибыль на вложенный капитал.

Выделяют следующие переменные:

Коэффициент рентабельности всех активов. Он говорит о том, какое количество рублей чистой прибыли извлекает предприятие на вложенный в бизнес рубль капитала. Кра=ЧП/КАПср, где: Кра – искомый коэффициент; ЧП – чистая прибыль; КАПср – сумма активов на конец и начало года, деленная пополам.

Коэффициент рентабельности собственного капитала. Он характеризует инвестиционную привлекательность бизнеса и показывает, какое количество рублей приходится на рубль инвестированных акционерами средств. Крск=ЧП/СКср, где: Крск – искомый коэффициент; ЧП – чистая прибыль; СКср – сумма собственного капитала на конец и начало года, поделенная пополам.

Коэффициент рентабельности оборотных активов. Он указывает на эффективность использования текущих активов и операционной деятельности. Крта=ЧП/ТАср, где: Крта – искомый коэффициент; ЧП – чистая прибыль; ТАср – сумма текущих активов на конец и начало года, разделенная пополам.

Коэффициент рентабельности долгосрочных активов. Он показывает, насколько эффективно используются внеоборотные активы в целом и главным образом основных средств. Кроме того, показатель характеризует инвестиционную деятельность предприятия. Крда=ЧП/ДАср, где: Крда – искомый коэффициент; ЧП – чистая прибыль; ДАср – сумма внеоборотных активов на конец и начало года, деленная пополам.

Коэффициент рентабельности продаж. Он указывает на эффективность маркетинговой деятельности и характеризует спрос на продукцию фирмы. Крп=ЧП/Выр, где: Крп – искомый коэффициент; ЧП – чистая прибыль; Выр – выручка.

Коэффициент рентабельности производственной себестоимости. Он показывает, насколько эффективно организована и востребована компания, то есть, какое количество рублей полученной чистой прибыли приходится на один рубль инвестированных в производство затрат. Крпс=ЧП/Сс, где: Крпс – искомый коэффициент; ЧП – чистая прибыль; Сс – себестоимость.

Таким образом, необходимо сделать вывод, что рассчитать показатель порога прибыльности и проанализировать с его помощью отдельные экономические стороны деятельности предприятия совсем не сложно.

Однако, роль его чрезвычайно важна. А в случае проведения анализа экономического состояния при помощи основных коэффициентов рентабельности можно в полной мере оценить целесообразность производства товаров и услуг.

Гидрирование твердого топлива Водород для гидрирования угля

Гидрирование твердого топлива Водород для гидрирования угля Снятие порчи «Крадник» в домашних условиях Как работает Крадник

Снятие порчи «Крадник» в домашних условиях Как работает Крадник Что такое работа определение

Что такое работа определение